��һ�� ����ú�r���߄ݻ����4 �·��ԁ����������(n��i)����ú�F(xi��n)؛�Ј�һֱ�������^�鷀(w��n)�����߄�����r���y�q�y�����ܴ�Ӱ���������؛�r��Ҳ�ǾS������ʎ�߄�������Ҳ����@���^���������

������؛�����ϼs1409 ��3 ����Ѯ�Ƴ��µ�496.8 Ԫ/��֮��һ·С�������������v��(j��ng)һ���µĕr�g����4 ����Ѯ�_(d��)���A���Եĸ��c544.4 Ԫ/������������ڬF(xi��n)؛�����߄��^������ڃr�ϛ_540 Ԫһ��δ�����������u���m(x��)�»����������5��22 ���������P���߳�����ͳɽ��r��515.4 Ԫ/�����������B�m(x��)�����ձP�r��520Ԫһ���·����Ј���w�_ʼ���F(xi��n)���^�Շ�����

�����F(xi��n)؛�Ј����w��(w��n)���н��������4 ����Ѯ�_ʼ������ػʍu��5 500 kcal ɽ���a(ch��n)����ĩú�ijɽ����r��530 - 540 Ԫ/��������˳ɽ����rһֱ���m(x��)��5 ����Ѯ��5����Ѯ�_ʼ�����ظ۳ɽ����r�_ʼ���F(xi��n)�»���������5 ��22 ������ظ۳ɽ����r��520 - 530 Ԫ/�����^���³��»�10 Ԫ/���������

�����h(hu��n)��ָ��(sh��)׃�������^�龏��������3 �µ��_ʼ�B�m(x��)����ָ��(sh��)����530 �c�������֮���С���ϝq�B(t��i)�ݣ��ɂ��µĕr�g��(n��i)�h(hu��n)��ָ��(sh��)�ϝq7 �c��������ܵ�537�c�����؏�(f��)��r�^������������ú̿��I(y��)�³���߄���ú�N�ۃr���Єӌ��Ј��ķe�OӰ���u����������������p�ٱ�����ˮ늳����������L����늼��ú���M�ĉ������������(n��i)���\�Ј�ú̿�\�r�ij��m(x��)�´��������Ҫ�����I(y��)ú̿���ˮƽƫ�ߣ�����ú��؛�����ϼs�r��̽�ȵ�����������ڭh(hu��n)�����^(q��)����ú�Ј�����a(ch��n)���������ã���(d��o)�h(hu��n)��������ú�r��ָ��(sh��)�����������

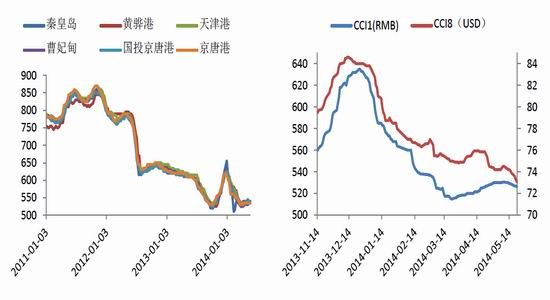

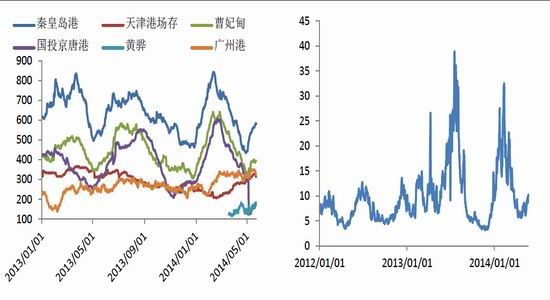

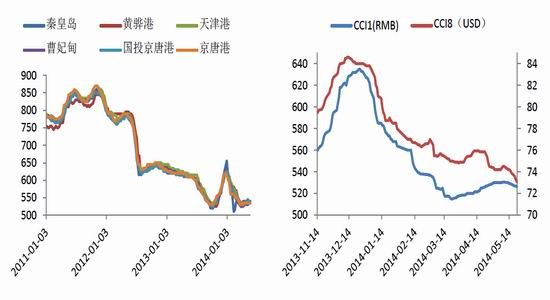

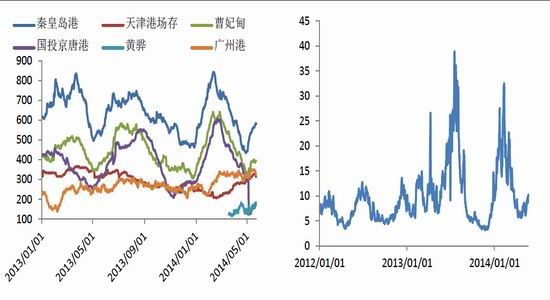

���� �D1: ����ú�����ϼs�B�m(x��)���h(hu��n)��ָ��(sh��)�cCCI1ָ��(sh��)�ȃr�D

���Y�ρ�Դ�� ���Aؔ��(j��ng) WIND �YӍ �y����؛�аl(f��)����

������CCI1ָ��(sh��)�����������ԓָ��(sh��)5�·����w����Ҳ�^�������������4����Ѯ�_ʼ������ָ��(sh��)��526�c������530�c�������ֳ��F(xi��n)��������ۻ�526�c��������w�F(xi��n)���F(xi��n)؛�Ј�����Ť�^���£��^���������

��������؛�r����������h(hu��n)��������úָ��(sh��)��CCI1ָ��(sh��)����������(sh��)��(j��)���P(gu��n)���^�����������؛���F(xi��n)���^��(qi��ng)���I(l��ng)���������Ŀǰ��؛�r������������CCI1ָ��(sh��)Ҳ���F(xi��n)�����E�������h(hu��n)��ָ��(sh��)�Ƿ����^�m(x��)��ͦ�д��^������

�����D2:�h(hu��n)�����ۿ�ƽ�}�r �D3:CCIָ��(sh��)

�Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

�����ػʍu��5 500 kcal����ú�c5 000 kcal����ú�r��¿sС��������@������5 500 kcal����ú�r������Ŀǰ�@�ɷN��ֵ�Ą���ú��r�քe��520 - 530Ԫ/����450 - 460Ԫ/����������r����֮ǰ��75Ԫ/���sС��70Ԫ/������

��������� ú̿��I(y��)����

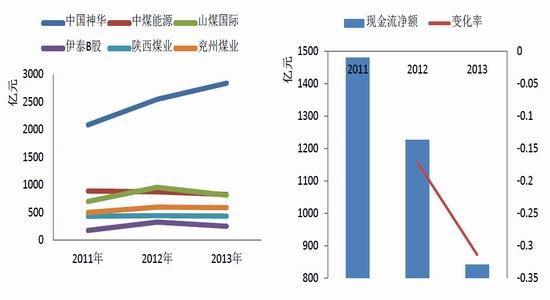

����2013��ú̿�ИI(y��)���й�˾�Ľ�(j��ng)�I�ɹ��^ȥ����Ȱl(f��)�����@�½���

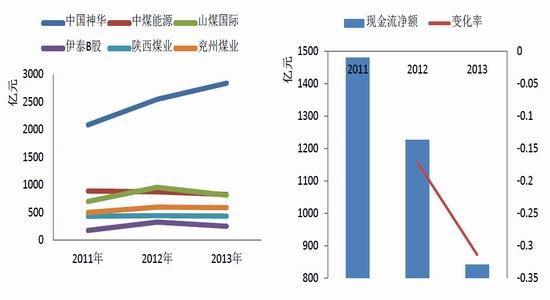

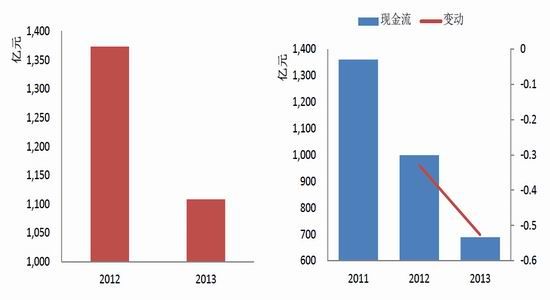

������������ӯ�������½��^�����@������ĠI�I(y��)�������������H��������I(y��)���Ї����A(14.73, 0.05, 0.34%)������ú�(4.13, -0.02, -0.48%)�������Դú�I(y��)(3.47, -0.02, -0.57%)��������̩��Դ(2.38, -0.01, -0.42%)���ٔ�(sh��)����I(y��)�ĠI�I(y��)�����^2012���������L�����ú��I�I(y��)�����ƽ��������14.27%�����ƽ���N��ë����23%���^2012���½�1.4���ٷ��c����f�������Ј�����(j��)��(d��o)�µ�ú̿�N�����y��ú��ӯ�������½�����Ҫԭ������������ИI(y��)ƽ�����Y�a(ch��n)�����ʞ�5.3%���ʬF(xi��n)���B���µ���څ�����������^2012���½�6.33���ٷ��c�� ����������2013��ƽ������ú�������^ȥ����ȼ����p��59.25%�������Ȟ����@�����

������������������ؔ��(w��)ָ��(bi��o)Ҳ���˘��^����2013���ָ��(bi��o)�^ȥ����Ⱦ��l(f��)����ͬ�̶��»��������ƽ��ÿ�Ƀ��Y�a(ch��n)��4.76Ԫ��ͬ�Ȝp��0.43Ԫ�����ƽ��ÿ�������0.27Ԫ�������^2012���½����_(d��)0.31Ԫ���ÿ�ɠI�I(y��)�������8Ԫ����2012���½�3.4Ԫ������ÿ�ɽ�(j��ng)�I��Ӯa(ch��n)���ĬF(xi��n)���������~0.28Ԫ����2012���½�0.24Ԫ�������ÿ��Ϣ��ǰ����0.64Ԫ������2012���½�0.42Ԫ����@Щ��(sh��)��(j��)�f���S��ú̿���й�˾ӯ�������ڳ��m(x��)�½�����������ú�������߀�w�F(xi��n)�ڹɖ|�����������2012����2013��ɖ|�������»������������ӣ��_(d��)��59.82%����������I(y��)���������r��������ɖ|�����Ġ����Ȟ����@���������I(y��)�F(xi��n)�����Ĝp��Ҳʮ�����@�����2013����I(y��)ƽ���F(xi��n)����ͬ�Ȝp��31.4%��������ИI(y��)���w��������(d��o)����I(y��)�Ľ�(j��ng)�I��Ӱl(f��)�����@�p�١�

���� �D4: ���й�˾�I�I(y��)���� �D5: ����ú̿��I(y��)�F(xi��n)�������~����

���Y�ρ�Դ�� ���й�˾��� WIND�YӍ �y����؛�аl(f��)����

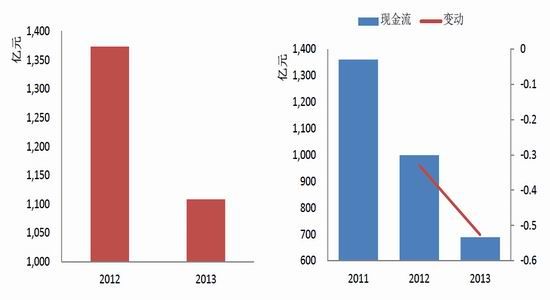

���� �D6: ú̿��I(y��)�������~ �D7: ����ú̿��I(y��)�ɖ|������

���Y�ρ�Դ�� ���й�˾��� WIND�YӍ �y����؛�аl(f��)����

�����Ć���˾�������Ї����A��Ȼ��������������һ�Ҿ�ؕ�I(xi��n)��456.8�|Ԫ�����ռȫ�����й�˾��������66.8%���Ї����A�������ú�I(y��)(4.17, 0.02, 0.48%)����̩B��(1.301, 0.01, 0.46%)��������ú��Դ(4.06, -0.01, -0.25%)�ļ��������͞�561.8�|Ԫ��ռȫ�����й�˾��������82.2%����������Ҫú̿���й�˾�а��������A����ú��Դ������ƽ�f��Դ(4.04, -0.02, -0.49%)��������Դ(5.86, 0.00, 0.00%)�������¶��ú�I(y��)(6.63, -0.01, -0.15%)������m���Ƅ�(chu��ng)(7.66, 0.00, 0.00%)���������ú늡�����ú�I(y��)(7.01, 0.01, 0.14%)�����Ȫú�I(y��)(5.76, -0.01, -0.17%)������P���ɷ�(6.55, 0.01, 0.15%)�����ͬú�I(y��)(5.69, -0.05, -0.87%)����̩B���ڃ�(n��i)�Ĵ�ú̿�Ǹ���I(y��)�������~�����F(xi��n)�^���»������������ú��Դ��������ú�I(y��)����̩B���½��������������քe�_(d��)��70�|Ԫ�����50�|Ԫ��41�|Ԫ����� ����ͬú�I(y��)�t̝�p17�|Ԫ����

�������� �Ј�����(y��ng)

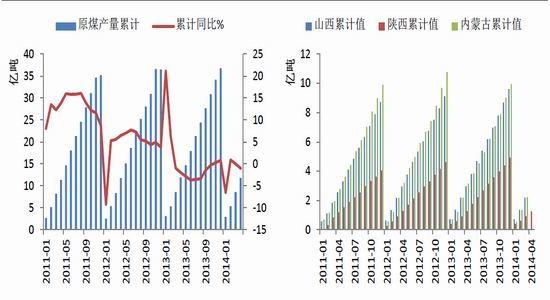

����1���������(n��i)�a(ch��n)��

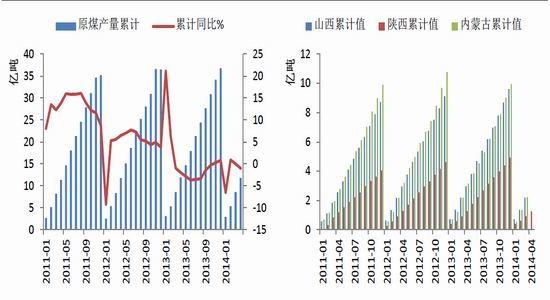

����4����(n��i)ԭú�a(ch��n)�� 3.01 �|������h(hu��n)�Ȝp�� 400 �f�����������(d��ng)��ͬ���½� 1.3% ��2014��1 - 4��ԭú��Ӌ�a(ch��n)�� 11.79 �|��������Ӌͬ���½� 1 % ������1 - 4�·ݵ�ԭú�a(ch��n)����(sh��)��(j��)��������ԁ��^��ˮƽ��

�����ć���(n��i)ú̿���a(ch��n)�������������4�����ʡú̿�a(ch��n)��3 230.63�f��������(d��ng)�®a(ch��n)��ͬ���½� 16.74 % ����� 1 - 4��ɽ��ʡú̿���a(ch��n)��12 536.5�f����ͬ���½� 3.3 %��������3��ɽ��ʡú̿���a(ch��n)��8365.42�f�������ͬ�����L2.65%�����������һ����ɽ��ʡú̿���a(ch��n)��21 940.98�f�����ͬ�����L0.13%����(n��i)�ɹ�3�®a(ch��n)ú8 820�f��������(d��ng)��ͬ�Ȝp��9.42%��������(n��i)�ɹ�һ����ú̿���a(ch��n)��22 302�f����ͬ�Ȝp��7.6%���

�� ���D8: ԭú�a(ch��n)�� �D9: ����(n��i)���a(ch��n)�خa(ch��n)��

�Y�ρ�Դ�� WIND�YӍ �y����؛�аl(f��)����

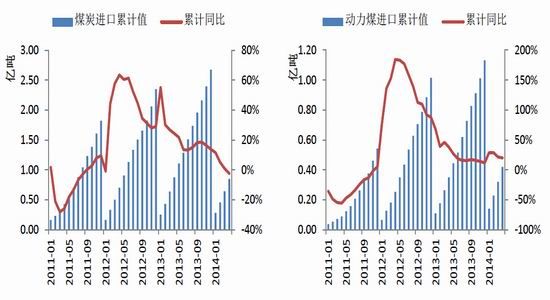

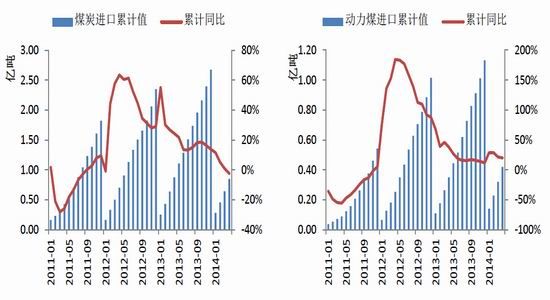

����2���M(j��n)����

����4����(n��i)���M(j��n)��ú̿2 083.48�f�������ͬ�Ȝp��11.3%��������1-4����(n��i)���M(j��n)��ú̿8 517.49�f�������ͬ���½�2.42%��

�����������4�·݄���ú�M(j��n)������985.02�f����ͬ�����L15.24%�������1-4����ú��Ӌ�M(j��n)��4 190.53�f�������ͬ�����L20%����o��ú���M(j��n)�����s�p�^����������ú�M(j��n)����Ҳ���F(xi��n)�����B(t��i)�����

���� �D10:�҇�ú̿�M(j��n)���� �D11: �҇�����ú�M(j��n)����

�����Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

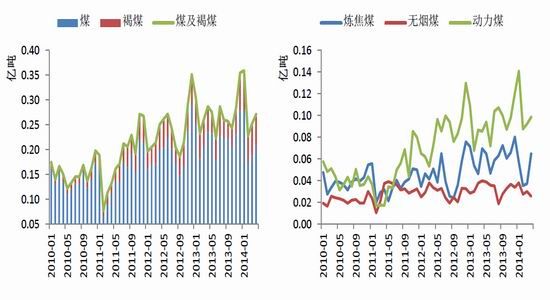

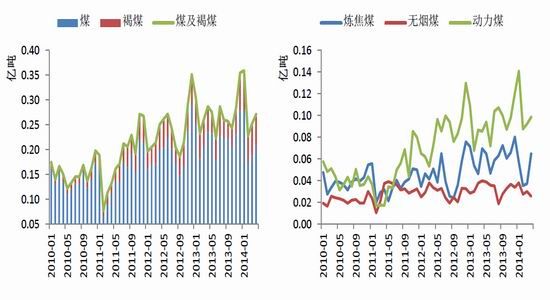

����ú����ú4�¹��M(j��n)��2 710.6�f����ͬ�Ƚ�5.52%�������1-4���҇�ú����ú���M(j��n)������1.11�|����ͬ���ϝq2.78%�����

�� ���D12:ú����ú�M(j��n)���� �D13: ��ú�N�M(j��n)����

�Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

����3���������

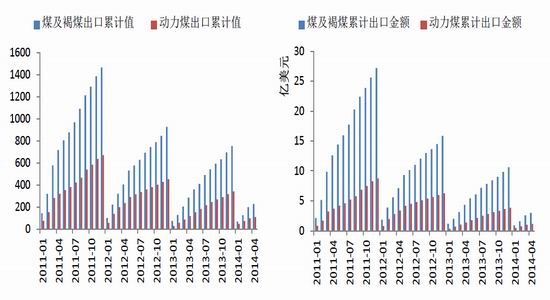

����4�·�ú����ú������30.35�f����ͬ���½�62.53%����1-4��ú����ú��Ӌ����227.4�f������ͬ���½�20.21%�������������������ú4�·ݳ���12.89�f���������ͬ�Ȝp��57.69% �� 1 - 4����ú��Ӌ���� 109.48 �f������ͬ�Ȝp�� 5.66 %������

���� �D14:ú����ú������ (�f��) �D15: ���ڽ��~

���Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

����4�·��҇�ú����ú���ڽ��~��Ӌ 4 111.46 �|��Ԫ�����Є���ú���ڽ��~ 1 397.35 �|��Ԫ�������1 - 4��ú����ú������Ӌ���~29 752.51�|��Ԫ���������Є���ú11 549.41�|��Ԫ��

��������� ��������

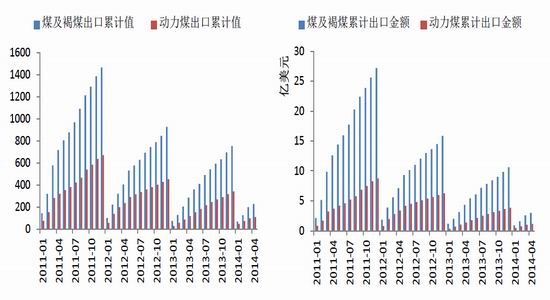

����1��ú̿�N��

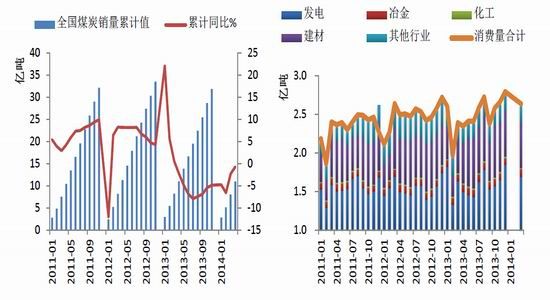

����4��ȫ��ú̿�N��2.89�|������ͬ���½�1.29%�������1-4��ȫ��ú̿��Ӌ�N��10.91�|�����������Ӌͬ���½�0.73%������

�� ���D16:ȫ��ú̿�N����Ӌ��(sh��)��(j��) �D17: ����ú�������M���B�ӈD

�Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

�����Ą���ú�����M������������3�·݄���ú���M��2.64�|��������ͬ������10.19%���ڄ���ú�����M��(d��ng)������������Mռ��������Ȼ������ИI(y��)��������ú1.69�|���������ИI(y��)��ú0.59�|��������ұ���ИI(y��)��ú0.09�|���������ИI(y��)��ú0.02�|�����������ИI(y��)��Ӌ��ú0.24�|��������

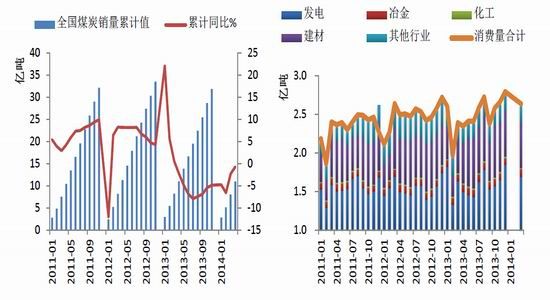

����2�����l(f��)���

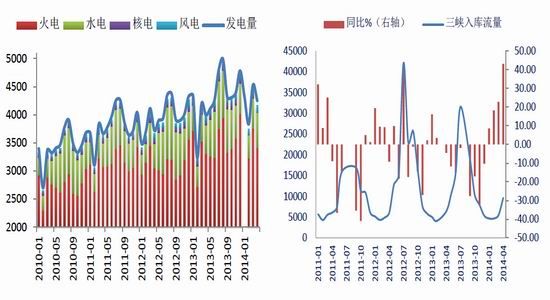

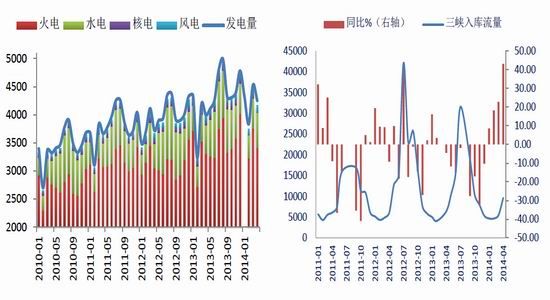

�����İl(f��)는�(sh��)��(j��)�����������4�·ݰl(f��)늿�����4 250.2�|ǧ�ߕr���ͬ������4.4%������л�늰l(f��)���3 411.9�|ǧ�ߕr��ͬ���ϝq2%����ˮ늰l(f��)���619.7�|ǧ�ߕr������ͬ���ϝq21%����늰l(f��)���135.6�|ǧ�ߕr����ͬ���ϝq2.47%�����

����1 - 4��ȫ���l(f��)늿���17 026.6�|ǧ�ߕr����ͬ���ϝq5.6%������л�늰l(f��)�14 079.4�|ǧ�ߕr�����ͬ���ϝq4.3%����ˮ늰l(f��)���2 066.9�|ǧ�ߕr���ͬ���ϝq12.2%���L(f��ng)늰l(f��)�512.18�|ǧ�ߕr���ͬ���ϝq9.5%�������

�� ���D18:�l(f��)����ۼӈD �D19: ���{�������

�Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

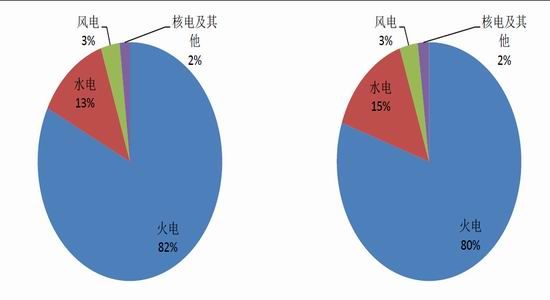

������һ�����ԁ���������Ϸ���ˮ�^���������ˮ늌���늵�Ӱ푳ɞ����Ј��P(gu��n)ע�ğ��c���������{�������������������4�����{ƽ���������9622������/���������ͬ���ϝq43.18%�����^����������ǰ���ĸ��N�l(f��)늷�ʽ��ռ�ȁ�������������L(f��ng)�������늼������l(f��)늷�ʽռ���l(f��)����ı����]��׃�����������ˮ늰l(f��)����������D���˻���Ј���������4��ˮ늰l(f��)���ռ�l(f��)늿�����15%�������ռ80%�������ȥ��4��ˮ�ռ������13%�����ռ82%����

���� �D20:2013����l(f��)늷�ʽռ����r �D21: 2014����l(f��)늷�ʽռ����r

���Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

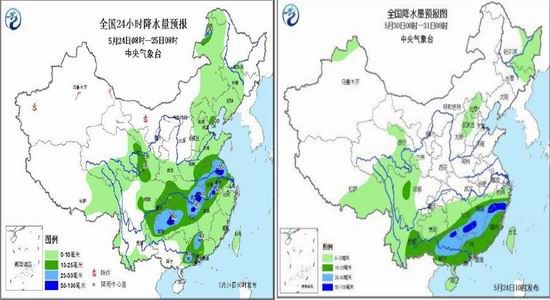

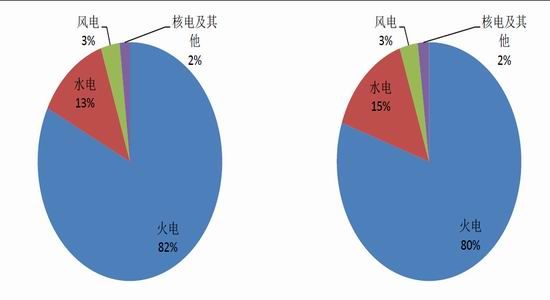

������5��23���������V�|�в��ͱ������������ϲ���������|�ϲ����ؑc�|�ϲ�����F�ݱ������в��ȵس��F(xi��n)��������������ЏV�|�ֲ��^(q��)���F(xi��n)�ش�������

�����A(y��)Ӌδ��10��(5��24����6��2��)�������Ҫ����^(q��)λ�ڽ��ϡ��A����������Ӌ��������50-90�������������ֵ^(q��)��100-160���ף��ֵؿ��_(d��)180-260��������

�����Դ�څ�ݰl(f��)չ�����������ˮ��������������ֱ�����ˮ늰l(f��)�������Ķ�Ӱ푻�늮a(ch��n)����ú̿���������

���� �D22:��ˮ���A(y��)�� �D23: 2014����l(f��)늷�ʽռ����r

���Y�ρ�Դ����������_ �y����؛�аl(f��)����

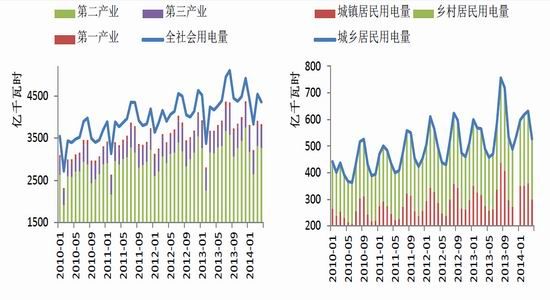

����3�������

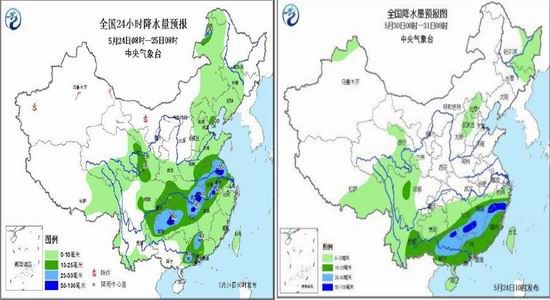

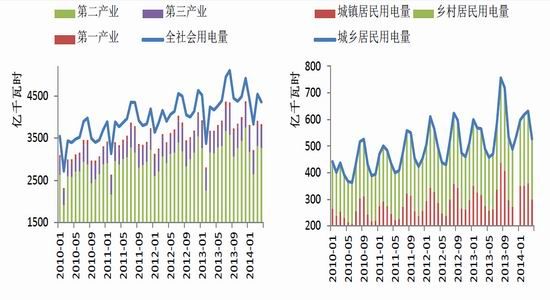

����������������(sh��)��(j��)�����������4��ȫ����������Ӌ4356.27�|ǧ�ߕr����ͬ�����L4.61%��������е�һ�a(ch��n)�I(y��)���80.09�|ǧ�ߕr������ͬ�Ȝp��0.09%�������ڶ��a(ch��n)�I(y��)���3265.28�|ǧ�ߕr��ͬ������3.97%��������a(ch��n)�I(y��)���483.18�|ǧ�ߕr��ͬ�����L5.94%���

����1 - 4��ȫ�����Ӌ���17143.49�|ǧ�ߕr����Ӌͬ���ϝq5.2%������һ�a(ch��n)�I(y��)��Ӌ���254.3�|ǧ�ߕr���������Ӌͬ���½�4.91%���ڶ��a(ch��n)�I(y��)��Ӌ���1239.74�|ǧ�ߕr���������Ӌͬ���ϝq4.96%�����������a(ch��n)�I(y��)��Ӌ���2115.78�|ǧ�ߕr����Ӌͬ���ϝq6.47%���

����4�³��l(xi��ng)����������늹�Ӌ527.73�|ǧ�ߕr��ͬ���ϝq8.27%�������г��(zh��n)�����������300.41�|ǧ�ߕr�������ͬ���ϝq9.72%����l(xi��ng)������������227.32�|ǧ�ߕr������ͬ���ϝq6.42%��

�� ���D24:�������� �D25: ���l(xi��ng)�������������

���Y�ρ�Դ��WIND�YӍ �y����؛�аl(f��)����

��������� �����r

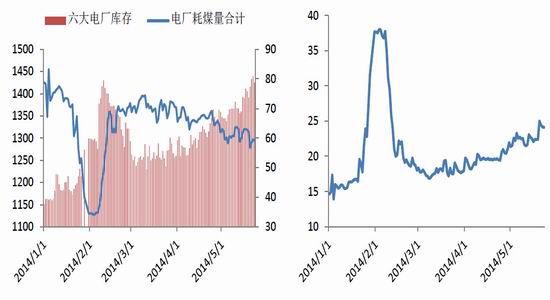

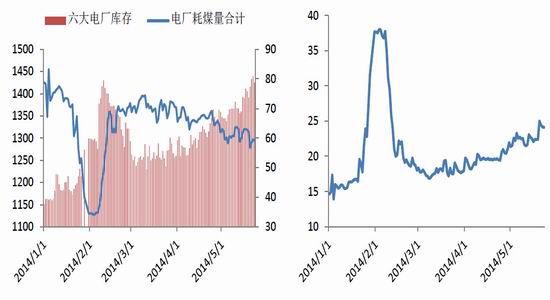

�������¸��ۿڎ��ʬF(xi��n)�����B(t��i)������4�µ״��ؾ��z�Y(ji��)��֮������������ۿڎ�����w���У����Ϸ��ۿڎ����m(x��)�����ڸ�λ����������5��23���ػʍu��ú̿���580.04�f����������������16.72�f�������������2.97%������^���ܽ����^�m(x��)��խ��һͬ���ӵ�߀�Ї�Ͷ���Ƹۺ��S�������������ێ�濂Ӌ�s��1800�f�����23�ՏV�ݸ������329.17�f����������^������p��22.14�f������������^�����^���������p�����

��������5��23���ػʍu���^�ش�����(sh��)57����������һ�Εr�g�������w���@������������A(y��)����ֻ�����w��70������ˮƽ����

��������5��23�������ػʍu��؛����10.18�������ͬ�ȝq4.41�c������؛�����ϝq��ԭ���Ǵ��ؾ��z���ꮅ֮���ظێ�����������^�����������ۿ��^�ش�����(sh��)��δ���F(xi��n)һ���Ե����L�����������p����������Դ�����ظ�؛���ȳ�����څ������������F(xi��n)��Ŀǰ�Ј���w���^�l(f��)չ�����

���� �D26:�ۿڎ�� �D27: �ػʍu��؛����

���Y�ρ�Դ�Ї�ú̿�YԴ�W(w��ng) �y����؛�аl(f��)����

��������늏S��汾�������^�����@��������5��23���������غ�����늏S����Ӌ1425.3�f���������ͬ�����q91.8�f����������q��6.88%��������������ˮ늰l(f��)��������L��늏S�պ�ú�������½�����������5��23�գ��غ�����늏S�պ�ú����Ӌ59.1�f����ͬ���µ�9.1�f����������13.6%������

��������늏S�������씵(sh��)�������ֵ��25�죬5��23�՞�24.1��������� ͬ�����L4.6�������q��23.59%�������

�� ���D28:�غ�����늏S��漰��ú��r �D29: �غ�����늏S�������씵(sh��)

���Y�ρ�Դ���y����؛�аl(f��)����

������������ �\ݔͨ��

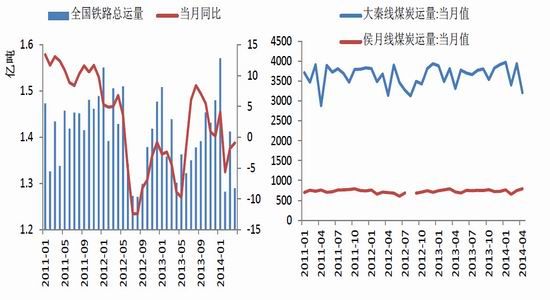

����1�� �F·

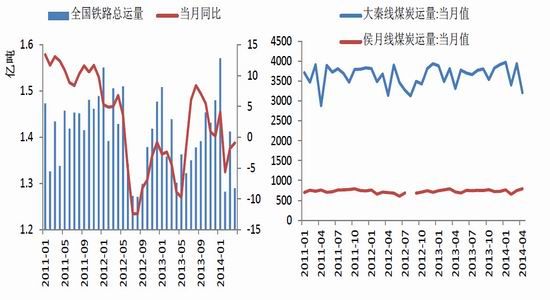

����4��ȫ��ú̿�F·���\��1.29�|��������(d��ng)��ͬ���½�0.9%���1-4��ȫ��ú̿�F·�\ݔ������Ӌ�_(d��)5.56�|������Ӌͬ���½�0.9%�������

����4�´��ؾ�ú̿�\��3 212�f���������1-4�´��ؾ�ú̿�\����Ӌ14 529.5�f����������Ӌͬ���ϝq0.2%��ռȫ��ú̿�F·�\ݔ������26.2%���������¾�4�·�ú̿�\��789�f����1-4�·ݺ��¾�ú̿��Ӌ�l(f��)�\2 874.1�f��������Ӌͬ���½�4.7%�����

�� ���D30: ȫ��ú̿�F·�\�� �D31:�����F·ú̿�\��(�f��)

���Y�ρ�Դ�� WIND�YӍ �y����؛�аl(f��)����

����2����������\

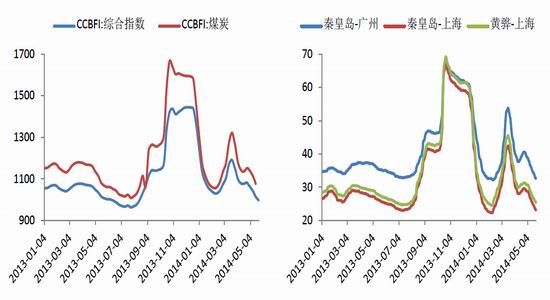

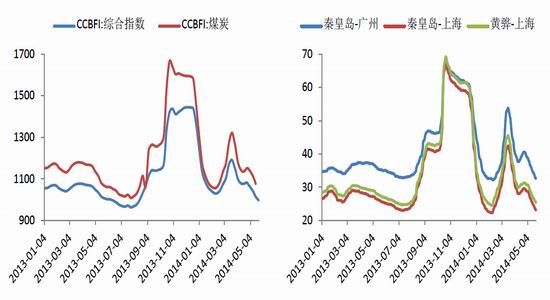

����������������CCBFI�C��ָ��(sh��)���B�m(x��)4���»����������5��23��ԓָ��(sh��)����996.79�c�����ȥ��8����Ѯ֮���״�����1000�c���P(gu��n)����������ĸ��c���F(xi��n)��3����Ѯ��֮�����w���m(x��)�»���������14.9%������CCBFIú̿�r��ָ��(sh��)Ҳ���m(x��)�»�������5��16�Ո�1076.72�c��������^3����Ѯ���A���Ը��c��18.5%��������������@�����\�M�C��ָ��(sh��)�����

�����������\�M�߄��c���\ָ��(sh��)�߄�һ����������ػʍu�۰l(f��)���Ϸ��ă�(n��i)�Q(m��o)���\�M���m(x��)�µ�����������5��23��������ظ����V�ݸ��\�M32.7Ԫ/���������ͬ�ȵ�7.6Ԫ/���������18.86%������ػʍu���Ϻ��\�M23.2Ԫ/�������ͬ�ȵ�6.4Ԫ/��������21.6%��������S�����Ϻ��\�M25.5Ԫ/�������ͬ�ȵ�5.8Ԫ/���������18.5%��

�� ���D32:CCBFI�\�Mָ��(sh��) �D33:����(n��i)��Ҫ����ú̿�\�M

���Y�ρ�Դ�� WIND�YӍ �y����؛�аl(f��)����

����������������Y(ji��)

�����r���������4����ú�Ј��r�����w�����^����������5500����ú�����ۿڳɽ��r�S����520-530Ԫ/������ĬF(xi��n)؛�Ј��r��ָ��(sh��)��������CCIָ��(sh��)����؛�r����F(xi��n)�»�څ��������h(hu��n)��������úָ��(sh��)С�����У������@�е������^��������

�����ИI(y��)���棬ú̿�ИI(y��)���й�˾2013�꽛(j��ng)�I�ɹ��^ȥ��������@�½��������ؔ��(w��)ָ��(bi��o)�������^�����

��������(y��ng)�����������ǰ4������(n��i)ú̿�a(ch��n)��ͬ��С���»������M(j��n)������Ҳ�քe���F(xi��n)�˲�ͬ�̶ȵ��½�����(j��ng)Ӌ���������(n��i)ú̿�Ј�ÿ�¿�����(y��ng)���Ը���3�f��ˮƽ��

�������η�����������ǰ4������(n��i)�Ј���ú�����»���������l(f��)������ٷž�������ˮ��������@�����D�����ֻ���Ј������������������½�������������a(ch��n)�I(y��)�»������^��������

������淽�棬�����ۿڎ�濂�����m(x��)���L�����؛�������������늏S������Ӷ��պ�ú���s�p������ú̿�����^�������������

�����\ݔ���������F·ú̿�\��ͬ���»�����������\�r��ƫ���������Ј����^��w�����m(x��)��������\�M�п����ل�(chu��ng)�µ�����

�������ā��v����Ŀǰ���N��(sh��)��(j��)���F(xi��n)����ú̿�Ј����w�^�鱯�^���mȻ����(n��i)����(y��ng)��С���s�p����������������ʢ���������Ϸ����������m(x��)�����늺�ú�»�������(n��i)ú̿ѩ�ϼ�˪������؛�����ϼs�r�����ǰ�ڵ��c�����߄��^��������҂��J(r��n)��ײ��^(q��)�g��510-515�c������Ŀǰ�P��r���ѽ�(j��ng)�ӽ��ײ�������g�^�����ޣ��������ڻ��������wȱ��������������̕r�g��(n��i)�߄�����������ʎ�����������迼�]�l(f��)������ӌ��ú������̶�������ȃ�(n��i)�ĸ��c����F(xi��n)��540-560Ԫ/���^(q��)�g��������������ȥ��9���_ʼ�Ĵ���ϝq�����������y�����������

��Դ������ؔ��(j��ng)