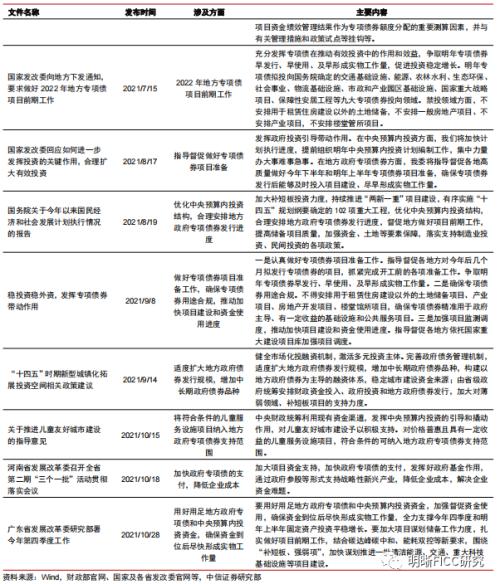

�������^�c

����10�µط�����������헂��l(f��)��Ҏ(gu��)ģ������������������헂��l(f��)��5371.66�|Ԫ�����^9������2.70�������Ŀǰ������헂�����5643.35�|Ԫ���l(f��)����ʣ���~�Ⱥܴ���ʌ���11�¿���ጷ�������h�^�m(x��)�P(gu��n)ע�ط������o���Ј������Ե�Ӱ��������

����10��15����������Ұl(f��)��ί�C�����P(gu��n)�����M��ͯ�Ѻó��н��O(sh��)��ָ��(d��o)��Ҋ������������ؔ���y(t��ng)�I���ìF(xi��n)���Y����������l(f��)�]�����A(y��)���(n��i)Ͷ�Y������(d��o)���˄������������ͯ�Ѻó��н��O(sh��)���Էe�O֧�֡����r���ջ��Ҿ���һ������ă�ͯ����(w��)�O(sh��)ʩ�Ŀ�������ϗl���Ŀɼ{��ط�������헂�ȯ֧�ַ��������ط�Ҫ�y(t��ng)�I�������P(gu��n)�D(zhu��n)��֧���Y�������ؔ����������������֧�֡����������ջ��ͯ����(w��)�ĿҎ(gu��)���õر�����������Ą�ط�������ُ�I����(w��)�����p��ȷ�ʽ�l(f��)չ�ջ��ԃ�ͯ����(w��)����

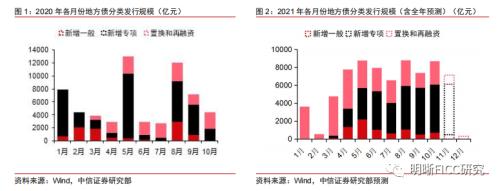

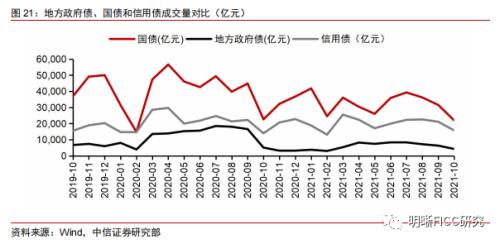

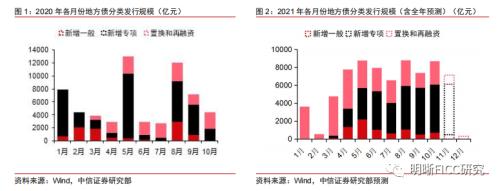

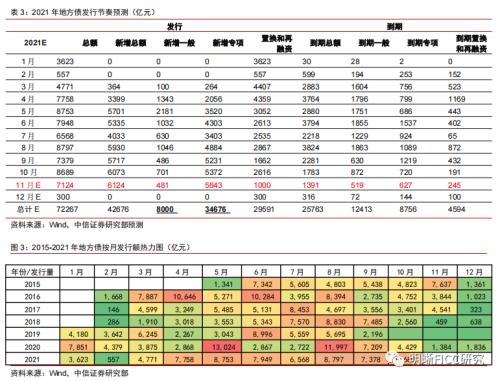

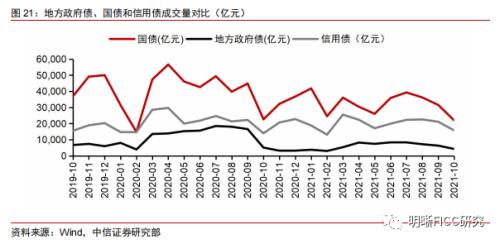

����2021��10�µط����l(f��)���^�m(x��)���������������헂�Ҏ(gu��)ģ�����l(f��)������2020�������ط���1�¾��_ʼ��Ҏ(gu��)ģ�l(f��)��������5�·݆��°l(f��)�г�һ�f�|�����2021��ǰ�ɂ��o�����ط����l(f��)�У������Y�l(f��)��Ҏ(gu��)ģ��4,180�|Ԫ����������ڃ�߀������������(w��)������2021��10������һ���ȯ�l(f��)��700.72�|Ԫ�������^9������44.31����������헂��l(f��)��5371.66�|Ԫ���������^9������2.70���������Y��ȯ�l(f��)��2616.22�|Ԫ���������^9������57.40����1-10�������ط���������һ����l(f��)��7519.58�|Ԫ������������헂��l(f��)�мs2.90�f�|Ԫ������һ�������480.42�|Ԫ���l(f��)����������헂�����5643.35�|Ԫ���l(f��)�������11��������ȯ�l(f��)���~�Ȍ���ȫ������������h�^�m(x��)�P(gu��n)ע�ط����l(f��)�Ќ������Ե�Ӱ��������

����2021��10�¹���94���Ŀ����헂������Y�����������ռ������헂�Ҏ(gu��)ģ��17.26��������10��������헂������Y�����Ҏ(gu��)ģ��429.27�|Ԫ��ռ������헂��İl(f��)�п�Ҏ(gu��)ģ������17.26�����94���ش��Ŀ��7��λ�ڏV�|ʡ��5��λ���Ĵ�ʡ����5��λ��ɽ�|ʡ����Ҏ(gu��)ģ����������V�|ʡ������헂�Ҏ(gu��)ģ���������������ʡ�����Ŀ�Y����Ҏ(gu��)ģ����������

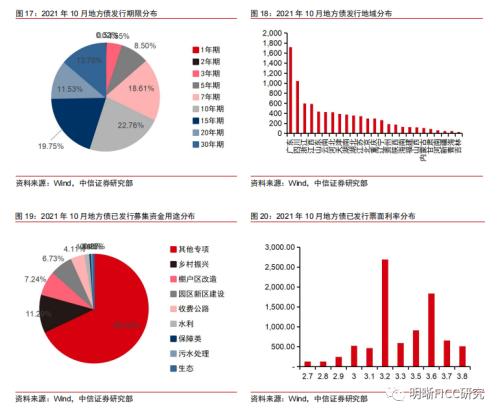

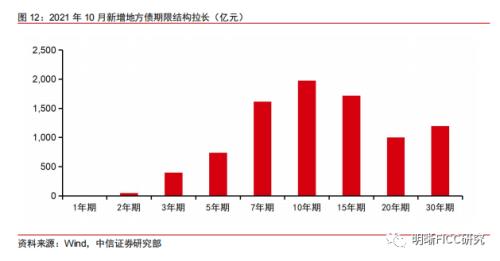

����10�µط����l(f��)�Ѓr��h(hu��n)��9��������3.35������ط����l(f��)�Ѓr���2015�����������ʎ�߄���������l(f��)��������2016��10���_������c2.68����������c��2018��2���_��4.32��������2019���ԁ��ط����l(f��)�����ʳʬF(xi��n)�½�څ�����2020��ط����r������������2021�����������ط����l(f��)�Ѓr���½���2021��10�����л�����3.35�����10�µط����l(f��)��������7���ڡ�10���ں�15���ڞ��������10�µط����l(f��)��Ҏ(gu��)ģ�������ޞ�10���ڂ�ȯ�������l(f��)��Ҏ(gu��)ģ��1977.47�|Ԫ���ռ10�°l(f��)�п�����22.76���������Ξ�15���ڂ�ȯ����l(f��)��Ҏ(gu��)ģ��1716.06�|Ԫ��ռ��19.75�������7���ڂ�ȯ�l(f��)��Ҏ(gu��)ģ��1616.56�|Ԫ������ռ��18.61��������λ�е������ط������Y(ji��)��(g��u)�ʬF(xi��n)�����L���^�ɵ�څ���������

�����ط����ɽ����Q�����½�����������������p������������ط����ijɽ��~ռȫ����ȯ�ɽ��~�ı��ؼs5�����ɽ��~���������������2018��7����r�����ԁ��ɽ��~���ӷ��Ȳ������U���������2019��3���_���¸���������³ɽ����^�f�|���֮���S���Y�����ʻ��{(di��o)�ɽ����ٴλ������f�|�����������2020��3���������ط����ɽ����ٴ�ͻ���f�|���_��1.36�f�|Ԫ����ɽ��~ռȫ����ȯ�ɽ��~�ı��ر�����5�����ң����������������������2020��8�µط��������ɽ����½�������2021����ɽ����ʬF(xi��n)��X�������2021��10�½���4273.40�|Ԫ����

�����L(f��ng)�U���أ�؛������δ���r���_�ط������o�L(f��ng)�U�����Y���Ј��������е����

��������

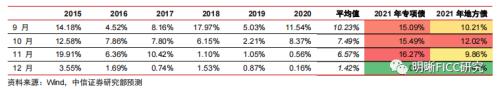

�����ط���ʮ�����°l(f��)����r��ۙ

�����ط���ÿ���������߸�ۙ

����10��15�����������Ұl(f��)��ί�C�����P(gu��n)�����M��ͯ�Ѻó��н��O(sh��)��ָ��(d��o)��Ҋ�������Q����Ҋ��������ͯ�Ѻ���ָ�郺ͯ���L�l(f��)չ�ṩ�m�˵ėl������h(hu��n)���ͷ���(w��)���Ќ����σ�ͯ�������(qu��n)������l(f��)չ��(qu��n)����ܱ��o��(qu��n)�ͅ��c��(qu��n)�����ԡ���ͯ��(y��u)������ջݹ����������ԭ�t���Գֹ����I(y��)��(y��u)��Ҏ(gu��)�����������YԴ��(y��u)������������������(w��)��(y��u)�ȱ�������ƄӃ�ͯ��(y��u)��ԭ�t����������ߡ�

������Ҋ����������ؔ���y(t��ng)�I���ìF(xi��n)���Y��������������l(f��)�]�����A(y��)���(n��i)Ͷ�Y������(d��o)���˄����ã�����ͯ�Ѻó��н��O(sh��)���Էe�O֧��������r���ջ��Ҿ���һ������ă�ͯ����(w��)�O(sh��)ʩ�Ŀ�����ϗl���Ŀɼ{��ط�������헂�ȯ֧�ַ��������ط�Ҫ�y(t��ng)�I�������P(gu��n)�D(zhu��n)��֧���Y�������ؔ��������������֧�����������������ջ��ͯ����(w��)�ĿҎ(gu��)���õر��ϡ��Ą�ط�������ُ�I����(w��)���������p��ȷ�ʽ�l(f��)չ�ջ��ԃ�ͯ����(w��)��

����10��13-14�������������ʡ�l(f��)չ�ĸ�ί���_ȫʡ�ڶ��ڡ�����һ�������؞���䌍���h����������h���{(di��o)������Ҫ�_�����ȫ��Ŀ��(bi��o)�΄�(w��)������ڽ��Ŀץ�M�ȣ�Ҫ������������靳��(z��i)����ɵ�Ӱ푽�����ͣ��M���ܶ����Ɍ�����������½��Ŀץ�_������ͻ��ץ�ý��ڿ����_�����O(sh��)���Ŀ�����e�Ǽ����Ŀ����ȫ�����M��(z��i)���ؽ��Ŀ���O(sh��)�������_���r�{��ʡ���c�Ŀ���������Ӵ��Ŀ�Y��֧������ӿ�������헂���֧�����l(f��)�]���������������������ͨ�^�������ɵ���ʽ֧�֑�(zh��n)�������d�a(ch��n)�I(y��)��������I(y��)�ɱ������Q��I(y��)�Y���y�}��Ҫ����2022�����c�Ŀ�x������Ҫͻ���a(ch��n)�I(y��)�Ŀ����x����Ŀ�Юa(ch��n)�I(y��)�Ŀռ��Ҫ�_��60����Ҫ�k��ǰ�����m(x��)������_���Ŀ�܉������ʩ������(y��n)���κ���ʽ�ĵخa(ch��n)�Ŀ��������

����9��8����������Ұl(f��)չ�ĸ�ί�e�����l(f��)�����Q����헂�ȯ�ǵط����A(ch��)�O(sh��)ʩ���O(sh��)����Ҫ�Y����Դ����l(f��)�]��헂�ȯ���������܉����U����ЧͶ�Y�����ط�������헂�ȯ�ѳɞ�ط����O(sh��)�Ŀ����Ҫ�Y����Դ�������ڽ�ͨ���������Դ���r(n��ng)��ˮ��������B(t��i)�h(hu��n)��������I(y��)��������������A(ch��)�O(sh��)ʩ�����������ͮa(ch��n)�I(y��)�@�^(q��)���A(ch��)�O(sh��)ʩ�������ش��(zh��n)���Ŀ�������������ӹ��̵��I(l��ng)��Ͷ�Y�l(f��)�]����Ҫ������������������ϰ��꣬��헂�ȯ�l(f��)���M���^ȥ��ž�����������°���l(f��)�еČ�헂�ȯҎ(gu��)ģ������ȥ��ͬ��������������ڷ�(w��n)�����A(ch��)�O(sh��)ʩ���I(l��ng)��Ͷ�Y���L�����ί������؟(z��)�ֹ���ָ��(d��o)���ٸ��ط��J(r��n)�����Ì�헂�ȯ�Ŀ��(zh��n)��ȹ������l(f��)�]�Ì�헂�ȯ���ӔU����ЧͶ�Y�ķe�O������������

����10��26�����������؞���䌍�V�|ʡ�������Ƚ�(j��ng)���΄����Е�����Ҫ�������V�|ʡ�l(f��)չ�ĸ�ί�h�M��ӛ��������������˺��������_�������h����������}�о����������ļ��ȹ����������h���{(di��o)�������Ҫ��ְl(f��)�]Ͷ�Y��(w��n)����(j��ng)�����L���P(gu��n)�I���������������؟(z��)����������������ָ��(d��o)����o����Ƚ��O(sh��)Ŀ��(bi��o)�����Ź��ڹ�(ji��)�c������ȫ���Ƅ��Ŀ�_��Ͷ�a(ch��n)���ӿ��ڽ��Ŀʩ���M�������ȡ�γɸ������﹤������Ҫ����ʡ���c�Ŀ�YԴҪ�ر���������������f(xi��)�{(di��o)��Q�Ŀ�õ������ú����}�������ɰʯ�����ˮ��Ƚ������ϵı��Ϲ���������Ҫ�ú�����ط�������헂��������A(y��)���(n��i)Ͷ�Y�Y�������ӏ������Y��ʹ��������_���Y��λ��M���γɌ��﹤���������ȫ��֧�ν����ļ��Ⱥ������ϰ���̶��Y�a(ch��n)Ͷ�Yƽ��(w��n)���L�������Ҫ�Ӵ��Ŀ�\�����乤����������������������Ŀǰ�ڹ��������Y(ji��)��̼�_��̼�к��������ܺ��p�ص���Ҫ���������@���a�̰������������헡������ӿ��\�����Mһ���坍��Դ������ͨ���ش�Ƽ����A(ch��)�O(sh��)ʩ���Ŀ���O(sh��)�������

����

����

����

�����ط����l(f��)�й�(ji��)��ǰհ

����ʮ�µط����l(f��)���^�m(x��)����������������헂�Ҏ(gu��)ģ�����l(f��)��

����2021��10�µط����l(f��)���^�m(x��)���٣�������헂�Ҏ(gu��)ģ�����l(f��)���������2020��������ط���1�¾��_ʼ��Ҏ(gu��)ģ�l(f��)��������5�·݆��°l(f��)�г�һ�f�|�������2021��ǰ�ɂ��o�����ط����l(f��)�У������Y�l(f��)��Ҏ(gu��)ģ��4,180�|Ԫ��������ڃ�߀������������(w��)��2021��10������һ���ȯ�l(f��)��700.72�|Ԫ��������^9������44.31�����������헂��l(f��)��5371.66�|Ԫ�����^9������2.70�������������Y��ȯ�l(f��)��2616.22�|Ԫ�����^9������57.40�����1-10�£��ط���������һ����l(f��)��7519.58�|Ԫ���������헂��l(f��)�мs2.90�f�|Ԫ������һ�������480.42�|Ԫ���l(f��)�������������헂�����5643.35�|Ԫ���l(f��)����11��������ȯ�l(f��)���~�Ȍ���ȫ�����������ע��ط����l(f��)�Ќ������Ե�Ӱ푡�

����

�����ط���ȫ��l(f��)�й�(ji��)���A(y��)�y����

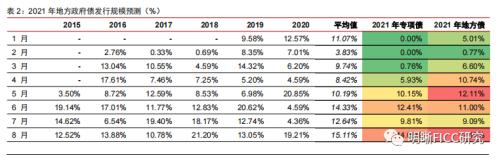

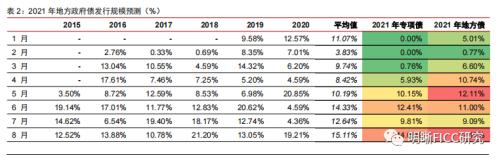

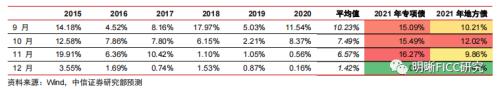

�����A(y��)Ӌ11�µط����l(f��)��Ҏ(gu��)ģ�������@�ž���������҂�������2015�굽2020��ÿ�µĵط����l(f��)��ռȫ����������Ӌ����v��l(f��)�й�(ji��)���ƽ��ֵ�����������ط����l(f��)�й�(ji��)�༯����6-8�·��������1-2�·ݟo�����ط����l(f��)��������ɕ�����ȫ��3.65�f�|Ԫ������헂��l(f��)������6�·�ؔ�������{(di��o)��헂��~����3.48�f�|Ԫ������ܵ��~���°l(f��)�^���Լ���헂��Ŀ������(y��n)���Ӱ푣��°���ط������o�������������]��10�·�헂�Ҏ(gu��)ģ�Լ����m(x��)�l(f��)��Ӌ����������������A(y��)Ӌ11�µط����l(f��)��Ҏ(gu��)ģ�������@�ž����

����

����

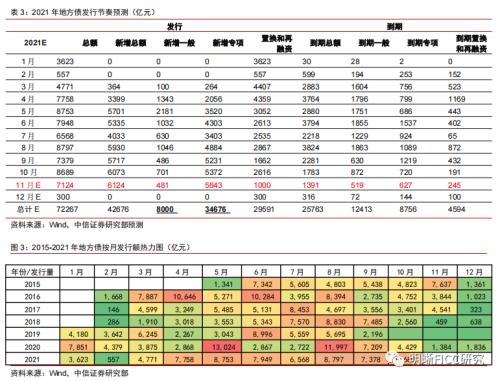

����2021��6�£�ؔ�������_2021�������ط���������(w��)���~42,676�|Ԫ���������������һ�����(w��)���~8000�|Ԫ���^�A(y��)��8200�|Ԫ�p��200�|Ԫ����������헂���(w��)���~34,676�|Ԫ���^�A(y��)��36,500�|Ԫ�p��1824�|Ԫ������Ӌ�^�A(y��)��44,700�|Ԫ�p��2024�|Ԫ�������

�����ط����������~�c���H�l(f��)���~�������2016���ԁ���һ������H�l(f��)���~��С���������~������헂����H�l(f��)���~�c�������~������ƽ�����������~�{(di��o)�����H�s�pһ������~200�|Ԫ�������헂����~1,824�|Ԫ���������A(y��)���{(di��o)���Ŀɽ��ܷ���������ؔ���������Ԍ��ڡ���ǰ�°l(f��)������������A(y��)Ӌ��ĩ���������°l(f��)����δ�°l(f��)���~��2,024�|Ԫ���ؔ���������������~�p���Է����Ј��A(y��)�ڣ�����ԭ���ǵط�����Ŀ����څ�ڇ�(y��n)������Ŀ�Y������������ȣ�ʹ�õط������l(f��)����Ը���{(di��o)������C�ρ������2021��ط����l(f��)���~�Ȳ�δ���@���{(di��o)������m(x��)����ֵ�ó��m(x��)�P(gu��n)ע��

����

��������ط���������߀�߷���������ʡ�ݼ��������ΰl(f��)��������

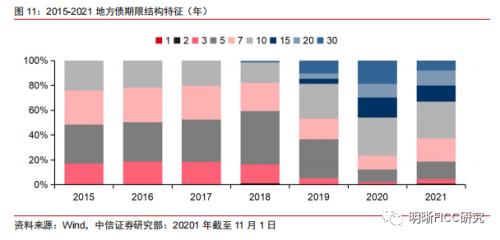

�����҂���2015��2021��ط����İl(f��)��Ҏ(gu��)ģ���������˟����D���tɫ�^(q��)���l(f��)��Ҏ(gu��)ģ�^�ߵ��·�������^���ط����l(f��)�й�(ji��)����Ҫ�������鼯���ڶ���������һ���Ⱥ��ļ���ռ���^�������Ҫ�ǃɕ�֮��ط����_ʼ��������2020����������ԭ��ط�����ǰ����������1�·ݼ��_ʼ�����l(f��)����������10�µ������2021��l(f��)�еط���ȯ�s3.66�f�|Ԫ����

����

������헂������Ŀ�Y����ʹ����r

������헂������Ŀ�Y����͌��ڻ�������ؚ����������

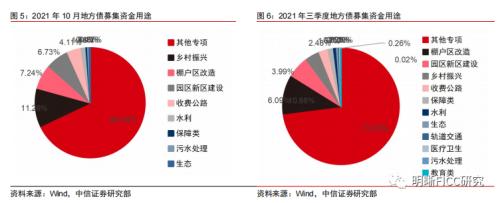

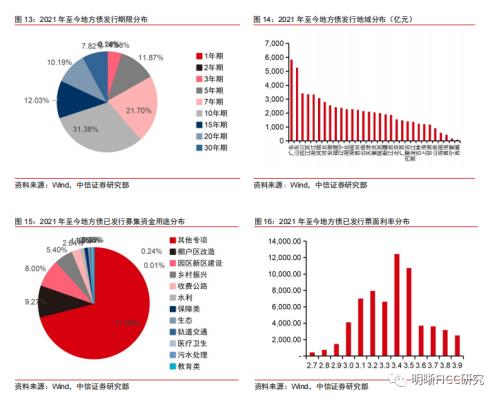

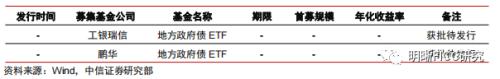

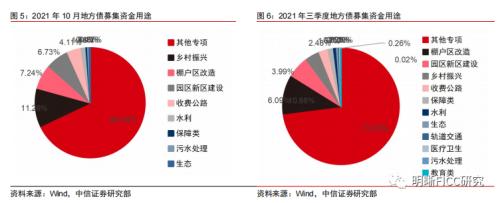

����10�µط���ļ���Y����;��������헻������������2019��9���ԁ��ط���ļ���Y����;�ѽ�(j��ng)�������������ǰ�����ȵط���ļ���Y����;�������^(q��)����������������9�·��l(xi��ng)�����d����ط���ļ���Y���һ��;�������ռ��32.22�������2021��10�¼�2021��������ȵط���ļ���Y����;��������헻�������������ψ@�^(q��)�

^(q��)���O(sh��)������l(xi��ng)�����d�����^(q��)�����������������Ȍ�헂��������ռ�Ⱦ��_��73����������߀�����l(xi��ng)�����d��������B(t��i)�h(hu��n)��������t(y��)�������ȷ��Ϻ��漰�����I(l��ng)��Ļ�����;���ط���ļ���Y��Y(ji��)��(g��u)���ƌ���헂���������и�����˄��������

����

����2021��10�¹���94���Ŀ����헂������Y����ռ������헂�Ҏ(gu��)ģ��17.26���������10��������헂������Y�����Ҏ(gu��)ģ��429.27�|Ԫ���ռ������헂��İl(f��)�п�Ҏ(gu��)ģ������17.26����94���ش��Ŀ��7��λ�ڏV�|ʡ�����5��λ���Ĵ�ʡ�����5��λ��ɽ�|ʡ��Ҏ(gu��)ģ������������V�|ʡ������헂�Ҏ(gu��)ģ�������ʡ�����Ŀ�Y����Ҏ(gu��)ģ����������Ξ��Ĵ�ʡ�͏V�|ʡ������

������������������Cʡ��헂������Ŀ�Y����Ҏ(gu��)ģ��������ռ���������������Cʡ�������Ȍ�헂������Ŀ�Y�����126.00�|Ԫ��������Ξ�ɽ�|ʡ�������������Ȍ�헂������Y������~��113.59�|Ԫ��

�����Ŀe����������헂������Ŀ�Y�������Ğ齻ͨ���A(ch��)�O(sh��)ʩ��ռ��58.35��������҂�������Ŀǰ�����Č�헂������Ŀ�Y�����Ŀe��r������ռ����ߵĞ齻ͨ���A(ch��)�O(sh��)ʩ���Ҏ(gu��)ģ��457.41�|Ԫ��ռ��58.35�������Ξ�������Ҏ(gu��)ģ��215.32�|Ԫ�����ռ��27.47�����

����

�����ă��������Դ�������������ٹ�·�\�I���롢�F·�\�I�����܉����ͨ�\�I�������Ҫ������Դ����҂�������Ŀǰ�����Č�헂������Ŀ�Y�����Ŀ������Դ���Ŀ������Դ�����������ڇ�������ʹ�Ù�(qu��n)����������������\�I������������ˮ���롢��ˮ̎������ȵ�����������(y��ng)�Ŀ�Y����Ҏ(gu��)ģ�^��ă�����Դ�Ը��ٹ�·�\�I���롢�F·�\�I�����܉����ͨ�\�I����������

����

����ʮ�µط����l(f��)�л��

����ʮ�µط����l(f��)�Ѓr����������

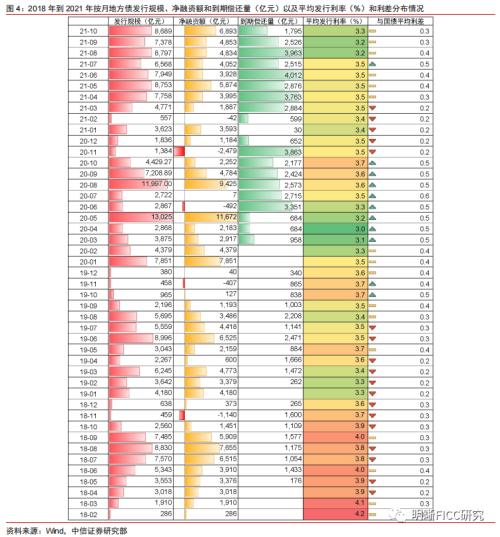

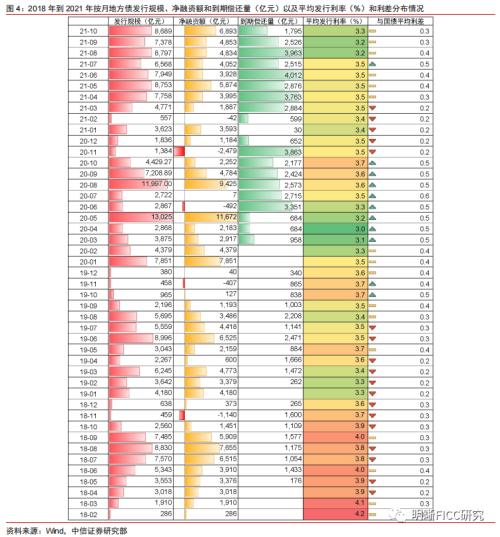

����10�µط����l(f��)�Ѓr��h(hu��n)��9��������3.35�����ط����l(f��)�Ѓr���2015�����������ʎ�߄��������l(f��)��������2016��10���_������c2.68��������c��2018��2���_��4.32��������2019���ԁ��ط����l(f��)�����ʳʬF(xi��n)�½�څ�������l(f��)�гɱ����������������2020��ط����r�������������2021���𣬵ط����l(f��)�Ѓr���½�������2021��10�����л�����3.35�������

����

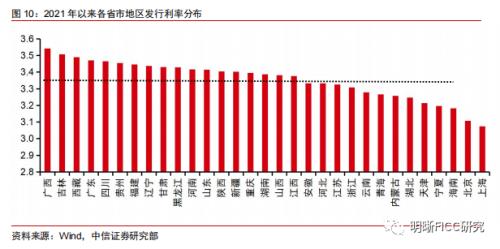

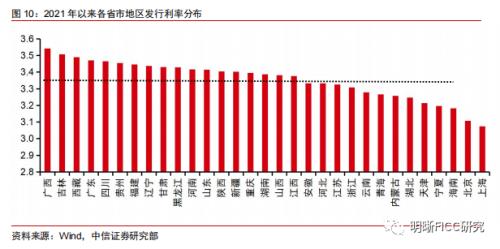

�����ֵ^(q��)�l(f��)�Ѓr��������2021������V���l(f��)�Ѓr����ߞ�3.54�������10�¹�25��ʡ�аl(f��)�еط������������������|���l(f��)���������������҂��y(t��ng)Ӌ��2021��10�¸�ʡ�ط����ә�(qu��n)ƽ���l(f��)��Ʊ�����������24��ʡ�У����΅^(q��)����ƽ���l(f��)�����ʞ�3.31������15��ʡ����ƽ������֮�����������ߵĞ鼪��ʡ���F��ʡ��ƽ���l(f��)�����ʷքe��3.60����3.50����������ǰ����ʡ�О鼪��ʡ����F��ʡ���Cʡ��

����

����ʮ�µط��������^�m(x��)���L

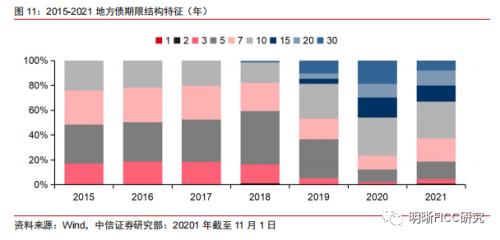

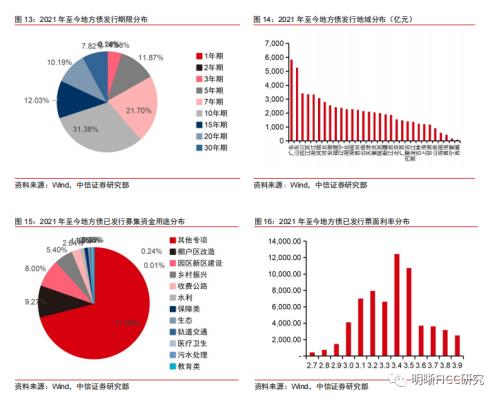

����2021��10�µط����l(f��)���������L������ռ���^�m(x��)����������2015�굽2017���������ط����l(f��)��������1����3�����5��7��10���ڞ������5����ռ����ߡ�2018��5��ؔ�������_�ġ��P(gu��n)������2018��ط�������ȯ�l(f��)�й�������Ҋ����ؔ��[2018]61̖�ģ����һ�������2�����15���20�����ޣ���ͨ��헂�����15���20����������Ŀ���挣헂������_����ȯ���ޡ�2018���_ʼ�ط����l(f��)��������2�����15�ꡢ20���30���������������u�v����5���ڞ���������2019��ط����l(f��)�����L�ڂ�ȯ����������څ������15�꼰�����L�ڂ�ȯռ�����������ط����������L����Ҳ��ƥ��ط���������(w��)�Y(ji��)��(g��u)���Ŀ�����������2020��15�꼰�����L���ط���ռ�ȴ�����������ط����������L����ƥ����������(w��)�Y(ji��)��(g��u)�Լ������Ŀ����Ч���������@����2021������������7���ں�10�����������L�ڵط���ռ�ȴ��������

����

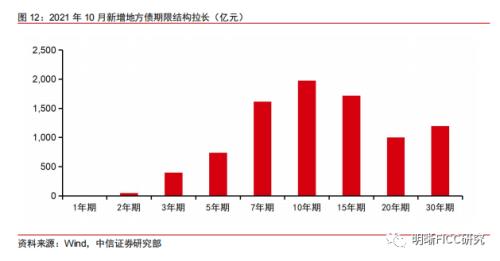

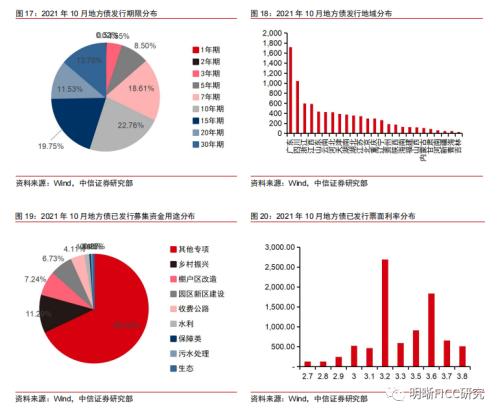

����10�µط����l(f��)��������7�����������10���ں�15���ڞ����������10�µط����l(f��)��Ҏ(gu��)ģ�������ޞ�10���ڂ�ȯ��������l(f��)��Ҏ(gu��)ģ��1977.47�|Ԫ����ռ10�°l(f��)�п�����22.76�������Ξ�15���ڂ�ȯ���l(f��)��Ҏ(gu��)ģ��1716.06�|Ԫ��ռ��19.75���������7���ڂ�ȯ�l(f��)��Ҏ(gu��)ģ��1616.56�|Ԫ������ռ��18.61����λ�е��������ط������Y(ji��)��(g��u)�ʬF(xi��n)�����L���^�ɵ�څ�������

����

����2021����������ط����l(f��)��Ҏ(gu��)ģ����ʡ�О�V�|ʡ�������ļ���Y����;��Ҫ�ǻ��A(ch��)�O(sh��)ʩ�������ѽ�(j��ng)�����İl(f��)��Ӌ���еط���ļ���Y����;71.06����������헻��A(ch��)�O(sh��)ʩ��ƽ���l(f��)������3.37 ��������͞�2.31��������ߞ�3.98����������Ҫ������3.41��~3.54����ƽ���l(f��)�����ޞ�12.55�������������10����ռ������������10��������7���ں�15���ڂ�ȯ�քeռ�Ȟ�31.38���������21.70����12.03��������

����

����10�µط����l(f��)������ʡ�О�V�|ʡ��ļ���Y����;��Ҫ�ǻ��A(ch��)�O(sh��)ʩ�����10���Ѱl(f��)�еĵط���ļ���Y����;��Ҫ��������헻�������l(f��)��Ҏ(gu��)ģռ10�°l(f��)�п�Ҏ(gu��)ģ��68.00����ƽ���l(f��)������3.31���������͞�2.49�������ߞ�3.79��������Ҫ������3.20����3.60�������������ƽ���l(f��)�����ޞ�12.54�������������10���ڰl(f��)��Ҏ(gu��)ģռ����������7��������10���ں�15���ڂ�ȯ�քeռ�Ȟ�18.61���������22.76����19.75�������

����

����ʮ�µط����ɽ����^�m(x��)�»�

�����ط����ɽ����Q�����½�������������������p���������Բ��㷽����������ط����ijɽ��~ռȫ����ȯ�ɽ��~�ı��ؼs5�����ɽ��~���������������2018��7����r�����ԁ��ɽ��~���ӷ��Ȳ������U���������2019��3���_���¸ߣ��³ɽ����^�f�|����֮���S���Y�����ʻ��{(di��o)�ɽ����ٴλ������f�|����������2020��3�£��ط����ɽ����ٴ�ͻ���f�|�����_��1.36�f�|Ԫ��������ɽ��~ռȫ����ȯ�ɽ��~�ı��ر�����5��������������������������ӡ���2020��8�µط��������ɽ����½�������2021����ɽ����ʬF(xi��n)��X���������2021��10�½���4273.40�|Ԫ��

����

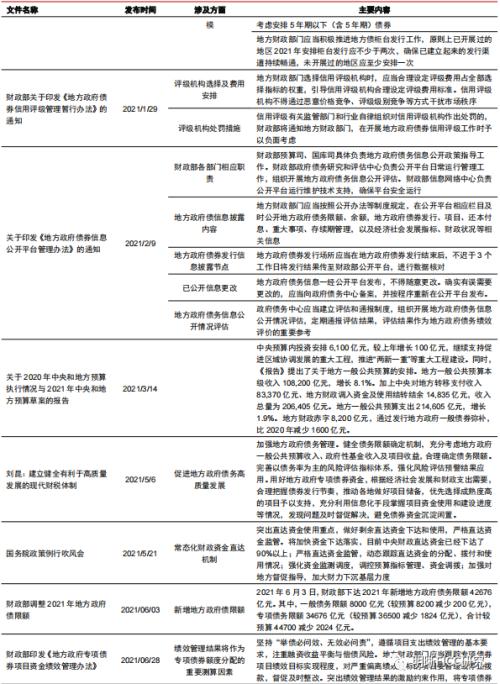

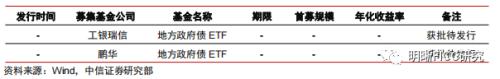

�����ط���������2017���_ʼ���аl(f��)�������Ҏ(gu��)ģ�^С��2017��6���y�A��������(j��ng)�l(f��)��5���ں�10���ڵĵط�������4ֻ��������Ҏ(gu��)ģ������1�|�����껯����10���ڵط���C�_��5.58��������������߹Ą�͵ط����~�ȴ�����ӵı��������������e�O���M�ط���Ͷ�Y���������������˾Ҳ�_ʼ�l(f��)���ط���ETF�l(f��)������2020���ԁ������ط���ETF�İl(f��)�кͫ@�������ݱ�����������2021��10�µ�����ѳɹ��l(f��)��5ֻ�ط���ȯETF��������225.58�|Ԫ��

����

����

�����L(f��ng)�U����

����؛������δ���r���_�ط������o�L(f��ng)�U������Ј��Y���������е�����